2023年10月に導入されるインボイス制度のポイントを解説

公開:2022年08月17日

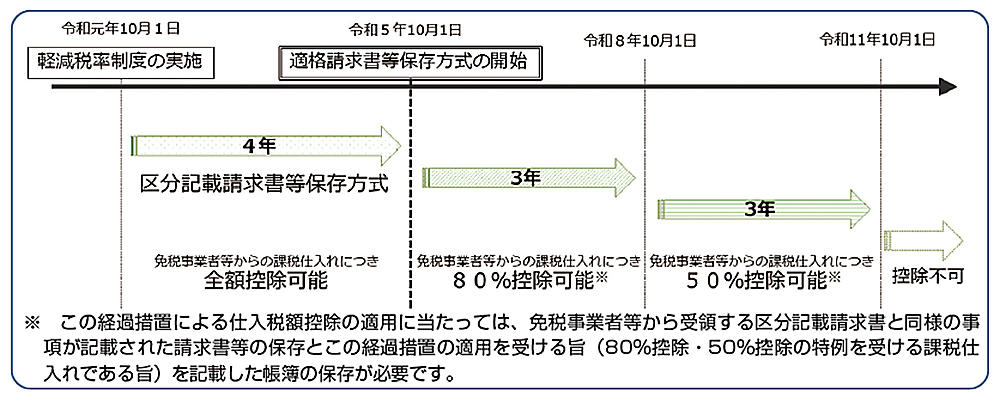

軽減税率制度の実施に伴い、2019年10月1日から消費税などの税率は複数税率となりました。インボイス制度導入までの経過措置として区分記載請求書等保存方式が導入されてきましたが、2023年10月からいよいよインボイス制度が導入されます。

このコラムでは、インボイス制度の導入目的や、請求書・領収書などに記載すべき事項などの概要を解説します。また、インボイス制度の導入にあたり、注意すべきポイントを売手・買手それぞれの立場にあわせて解説します。

このコラムを読んで分かること

- インボイス制度の概要と消費税の仕組み

- インボイス制度が導入される主な2つの目的

- 売手と買手別で解説!インボイス制度導入のポイント

【目次】

- インボイス制度の概要

- インボイス制度の導入目的

- 請求書や領収書に記載すべき事項とは?

- 【売手】インボイス制度導入で押さえておくポイント

- 【買手】インボイス制度導入で押さえておくポイント

- まとめ

インボイス制度の概要

インボイス制度とはどういったものなのか、理解しやすいように、まずは消費税の仕組みから順を追って解説します。

消費税の仕組み

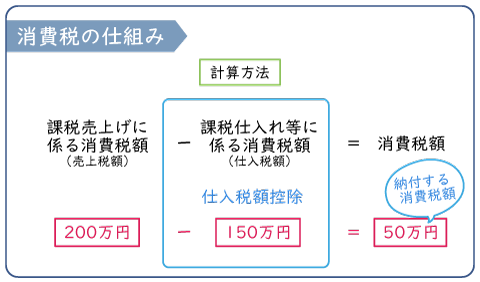

消費税とは、商品や製品の販売、サービス提供などの取引に対して広く公平に課税される税です。消費者が負担し事業者が納付する(負担する人と納税する人が異なる)「間接税」の一つです。

事業者は、商品やサービスを売る際に消費者から消費税を預かる一方、仕入や経費で消費税を負担する立場でもあります。つまり、事業者が納税する消費税を計算する時は、消費者から預かった消費税と仕入などで支払った消費税の差額を計算し、納付します。

消費税の納付税額は、以下の通り「課税売上げに係る消費税額(売上税額)」から「課税仕入れ等に係る消費税額(仕入税額)」を差し引いて計算されます。

そして、この仕入税額を差し引くことを「仕入税額控除」と言います。

仕入税額控除とは、生産・流通などの各段階において多重に税がかからないようにするための仕組みです。仕入税額控除の適用を受けるために、帳簿や請求書などの保存が必要になります。この保存すべき請求書が、令和5年(2023年)10月より適格請求書(インボイス)に切り替わるのです。

インボイス制度とは

インボイス制度とは、正式名称を「適格請求書等保存方式」といいます。インボイスと呼ばれる一定の要件を満たす請求書や領収書などに所定の要件を記載し、交付・保存する制度です。要件を満たした請求書などを保存しておくことによって、課税事業者は仕入税額控除の適用を受けることができます。

インボイスが導入されていない現在においても、仕入税額控除を受けるためには、一定の事項が記載されている帳簿の保存や、区分記載請求書などの保存が必須となっています。この区分記載請求書などに一定の項目が追加されたものがインボイスです。

インボイス制度の導入時期

現行の請求書などからインボイスに切り替わる時期は、令和5年(2023年)10月1日となっており、10月以降に発生する資産譲渡、課税の仕入れなどに適用されます。

インボイス制度の導入目的

現在でも仕入税額控除が適用される仕組みがあるにもかかわらず、なぜ新たにインボイス制度が導入されるのでしょうか。ここではインボイス制度の導入目的や理由について解説します。

正しい税率・税額を確認するため

インボイス制度の導入目的のひとつが、取引に係る消費税率・額を正しく把握するためです。

日本では、2019年10月の消費税増税に伴い軽減税率が導入されました。消費税率が2種類になったことにより、事業主側の経理処理は複雑化しました。

例えば飲食店を展開する企業の場合、食材の消費税率は8%ですが、その他店舗運営費(電気・水道・ガスなど)の消費税率は10%。そして、店内で食される料理には税率10%、テイクアウト商品には税率8%が適用されます。

このようにそれぞれの税率が異なると、現行の請求書では正しい消費税額を確認することが難しくなるため、インボイス制度が導入されることとなったのです。

消費税に関する不正・ミスを防止するため

複数税率が導入されたことにより、正確な納税額の算出におけるミスが増える可能性があります。また、帳簿や請求書に記載の税率が不明確であると不正が起きやすくなってしまいます。

インボイス制度では、各商品の適用税率と税額が明記された書類(インボイス)が必須となるため、仕入税額控除の計算ミスや不正の防止につながるでしょう。

請求書や領収書に記載すべき事項とは?

インボイスに対応するためには、請求書や領収書、納品書などに一定の事項を記載しなければなりません。ここでは、その記載事項について詳しく解説します。

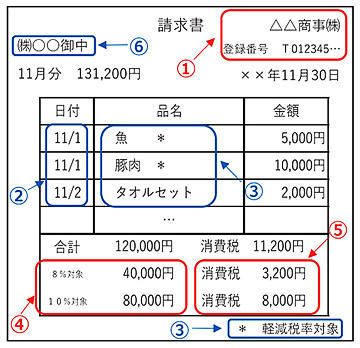

インボイスの記載事項

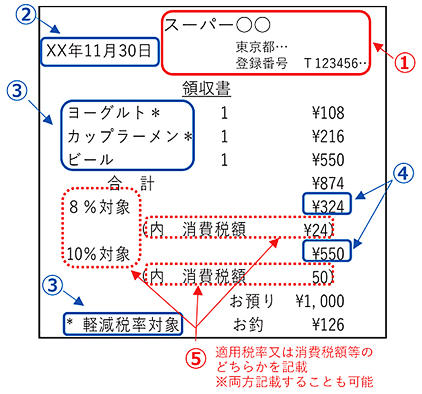

インボイスに必要な記載事項は以下の6つです。このうち、現行の区分記載請求書等保存方式による区分記載請求書から追加となる項目は3点(①登録番号、④適用税率、⑤税率ごとに区分した消費税額等)です。

|

なお、様式については法令などで定められておらず、「請求書」や「領収書」など書類の名称を問わないとなっており、書面(手書き)および電子データによる発行が可能です。

~ちょこっとメモ:区分記載請求書等保存方式とは ~

軽減税率制度の導入に伴い、仕入税額控除を受けるために必要な帳簿や請求証書等の保存要件です。

1つの請求書やレシートに税率が異なる品目が記載されている場合は、「軽減税率の対象品目である旨」と「税率ごとに合計した取引金額」を記載する必要があります。

尚、区分記載請求書等保存方式は、インボイス制度がスタートするまでの経過措置のため、2023年9月30日に終了となります。

簡易インボイス記載事項

飲食業、小売業、タクシー業など、不特定多数の顧客に対して商品の販売、サービスの提供を行う事業者においては、インボイスの記載事項を簡略化した「簡易インボイス(適格簡易請求書)」の交付が認められています。

|

インボイス同様、「①適格請求書発行事業者の氏名又は名称及び登録番号」の記載は必要ですが、「⑥書類の交付を受ける事業者の氏名又は名称」は不要です。また、「税率ごとに区分した消費税額等」と「適用税率」に関しては、いずれかの記載のみで問題ないとされています(上記図の⑤部分)。

【売手】インボイス制度導入で押さえておくポイント

インボイス制度の導入後は、売手と買手、それぞれが押さえておきたいポイントがあります。まずは売り手について解説します。

適格請求書発行事業者の登録

インボイスを発行するには、適格請求書発行事業者の登録が必要ですが、登録するかは事業者の任意です。登録対象は課税事業者に限られており、登録申請書を作成し、納税地を所轄する税務署長に対して提出する必要があります。

登録申請書の提出は、国税庁が運営するe-Taxで行うことも可能です。登録された事業者情報は、国税庁が運営する適格請求書発行事業者公表サイトで検索・確認することができます。

なお、2023年10月1日からインボイスを発行する場合、2023年3月31日までに登録申請を行う必要があるのでご注意ください。

4つの義務を守る

適格請求書発行事業者が偽りの記載をしたインボイスを交付することは、法律によって禁止されています。違反した場合、罰則が設けられています。違反することのないよう、以下の4つの義務を守るようにしましょう。

|

ただし、以下のようなインボイスの交付が難しい取引の場合、交付義務が免除されます。

|

媒介者交付特例を理解する

次に、インボイスの交付方法の特例である「媒介者交付特例」について解説します。

委託販売のような売手と買手の間に媒介者を挟む取引においては、その慣習上、売手が買手に請求書などを交付せず、媒介者が買手に対して交付するケースも多々あります。これが「媒介者交付特例」であり、前提条件として、以下の2点があります。

- 売り手、媒介者共に適格請求書発行事業者であること

- 媒介者が買手と取引開始する前までに、売手から適格請求書発行事業者であることを通知すること

「媒介者交付特例」では、売手に代わって媒介者の適格請求書発行事業者情報を記載したインボイスを交付できます。この時、媒介者はインボイスの写し(または電子データ)を売手へ交付(または提供)し、売手と媒介者共に写し(または電子データ)を保存する必要があります。

ちなみに、「媒介者交付特例」とは別に「代理交付」という特例もあります。

媒介者がインボイスを発行する点は「媒介者交付特例」と同じですが、インボイスに記載する情報は売手の適格請求書発行事業者情報を記載します。従って、媒介者は適格請求書発行事業者でなくてもよいです。

【買手】インボイス制度導入で押さえておくポイント

続いて、買手が押さえておくべきポイントを解説します。

仕入税額控除の適用に必要な書類を確認する

インボイス制度が導入された後、買手が仕入税額控除の適用を受けるために必要な請求書などは、原則インボイスとなりますが、買手が作成する仕入明細書など(一定の記載事項があり、相手側の確認を受けたもの)で仕入税額控除の適用を受けることも可能です。

一定の記載事項とは、売手(課税仕入れ先)の登録番号や、税率ごとに区分した消費税額等、売手がインボイスを交付する場合にインボイスに記載すべき情報のことです。

適格請求書発行事業者以外からの課税仕入れによる仕入税額控除

免税事業者や消費者など、適格請求書発行事業者以外から課税仕入れを行った場合、原則として仕入税額控除の適用は受けられません。ただし、インボイス制度の開始後6年間は経過措置として、仕入税額相当額の一定割合を仕入税額として控除できます。

帳簿のみの保存で仕入税額控除が認められるケース

仕入税額控除の適用を受けるには、原則、請求書などの保存が必要ですが、以下7つの取引に関してはインボイスの保存が不要となっており、一定事項を記載した帳簿のみの保存で仕入税額控除が認められます。

|

ちなみに、現行の制度では「3万円未満の課税仕入れ」や「請求書などの交付を受けないやむを得ない理由があるとき」については、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められていました。しかし、インボイス制度導入後は認められなくなります。

また、現在は受け取った請求書に「軽減税率の対象である旨」や「税率ごとに区分して合計した税込対価額」の記載がない場合には、買手による追記が認められていますが、インボイス制度導入後はこのような追記は認められません。

そのため、インボイスの記載事項に漏れや誤りがあった場合には、買手は売手に対して正しい事項が記載された修正インボイスを交付してもらう必要があります。

まとめ

2023年10月1日から導入されるインボイス制度について解説してきました。今回のポイントを改めて以下にまとめます。

<このコラムのPOINT>

- インボイス制度とは、正式名称を「適格請求書等保存方式」といい、2023年10月1日から導入される仕入税額控除の方式。

- インボイス制度の目的は、取引における消費税率と消費税額を正確に把握し、適切な仕入税額控除を受けられるようにすること。

- インボイスとは適格請求書のことをいい、インボイス制度により交付・保存が義務付けられた書類やデータのこと。

- インボイス(適格請求書)には、現行の区分記載請求書に「登録番号」「適用税率」「税率ごとに区分した消費税額等」の記載が追加される。

- インボイスを発行するには、適格請求書発行事業者の登録が必要、登録するかは事業者の任意。

インボイス制度の導入後、スムーズに業務対応できるよう、内容を正しく理解しておきましょう。

なお、インボイス制度開始日からインボイスを交付するには、2023年3月31日までに適格請求書発行事業者の登録申請を行う必要があるのでご注意ください。

インボイス対応した請求書発行が可能な販売管理システム「販売指南」のご紹介

現行の区分記載請求書等保存方式にも対応している販売管理システム「販売指南」は、パッケージならではの導入しやすさと、豊富な実績による高いカスタマイズ性が特長の販売管理システムです。

商品売買に関する情報や、仕入・在庫を一元管理するだけでなく、経営戦略に必要な情報を即座に把握することも可能。業務効率化や属人化の排除だけでなく、スピーディーな経営判断が可能となります。

もちろん今回のインボイス制度への対応など、制度改正への対応は万全です。

卸売業様、製造業様など、様々な業種のお客様にご利用いただいており、長年培ったノウハウ・経験で、お客様の商習慣にあわせたご提案をいたします。

訪問またはオンラインにてデモンストレーションを行うことができますので、ぜひ「お問い合わせ」よりご連絡ください。

「経営・マネジメント」の最新記事

メールマガジン登録

上記コラムのようなお役立ち情報を定期的に

メルマガで配信しています。

コラム(メルマガ)の

定期購読をご希望の方はこちら